Управление пфр в краснозерском районе новосибирской области. Работник уходит на пенсию: какие документы представляет работодатель в ПФР Спв 1 образец заполнения

Оформление пенсии производится каждым гражданином самостоятельно после того, как наступят установленные законодательством основания. Для назначения пенсий используются данные об индивидуальном страховом стаже. Отчетность о них, а также информацию о взносах подает работодатель в порядке ежеквартальных или ежегодных отчетов.

В случае, когда момент возникновения права на пенсионные выплаты приходится на период между двумя отчетами, физическое лицо имеет право обратиться на предприятие, в котором он трудоустроен, за предоставлением формы СПВ-2 для пенсии в Пенсионный фонд. Основанием для подачи данной формы в межотчетный период становится заявление от сотрудника.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

В отчете будет содержаться информация о конкретном стаже работника на текущий момент. Если информация не была подана ранее, наступившее право на пенсию не учитывается.

В январе 2019 года вышло Постановление правления Пенсионным фондом за номером 2п, согласно которому действовавшая до этого форма СПВ-2 утратила силу, начиная с 17.02.2017 года.

Для того, чтобы работник, получивший право на пенсию, получил своевременное начисление, бухгалтерия работодателя готовит бланк СПВ-2 и подает его в местное подразделение ПФР.

Общая информация о страховом стаже

Понятие стажа представляет собой юридический факт, согласно которому изменяются или возникают право гражданина на получение пенсий и других различных выплат, включая пособия. Следует различать трудовой, общий и страховой стаж. Особый интерес представляет страховой стаж, т.к. он будет влиять на порядок расчета и назначения будущей пенсии.

Под общим страховым стажем понимают ту продолжительность труда гражданина, во время которой начислялись и уплачивались страховые взносы, а также другие, предусмотренные законом, периоды (например, невозможность работника осуществлять свои рабочие обязанности по определенным уважительным причинам).

Страховым периодом, который подлежит включению в общий страховой стаж, может являться:

- факт временной нетрудоспособности с назначением пособия по линии соцстрахования;

- отпуск в связи с материнством;

- отпуск по уходу за иждивенцем с 1 группой инвалидности;

- принятие участия в социально-полезном труде с назначением пособия в качестве безработного;

- служба в армии (по призыву);

- для членов семьи военнослужащих – проживание в местах, где трудоустройство невозможно.

В таких случаях действует установленное законом ограничение – учитываемый в страховом стаже период не может превышать 5 лет. Другим условием для применения такого периода к зачету является наличие других периодов с трудовой занятостью (накануне или после).

При осуществлении гражданином трудовой деятельности в условиях вредного производства, вредных условиях труда в связи с климатическими особенностями региона, на территориях вне пределов страны, где действует особый статус уплаты страховых взносов, начисляется специальный страховой стаж.

Что это такое?

Форма СПВ-2 для пенсии в последней редакции должна быть предоставлена каждым работодателем, начисляющим страховые взносы и перечисляющих их согласно действующим положениям законодательства. Бланк предназначен для подачи индивидуальных сведений о работнике в Пенсионный фонд для последующего назначения страховой пенсии.

Если до 2019 года действовала иная форма подачи информации (СПВ-1), то позднее была установлена новая версия отчета. Причина возникновения обновленной версии документа заключена в отсутствии разделения взносов на страховую и накопительную части ввиду установленного ранее моратория, затрагивающего накопление пенсии у всех физических лиц с российским гражданством.

Новая форма позволяет отражать лишь сведения о страховом стаже сотрудника работодателя и устанавливать факт наличия или отсутствия облагаемых выплат. Форма СПВ-2 расширена информацией о дополнительном тарифе по текущим страховым взносам для тех граждан, которые праве требовать назначения досрочной пенсии ввиду наличия стажа труда в особых условиях.

Общая форма СПВ-2 подходит для подачи информации для расчета пенсионных выплат всех видов. Закон позволяет подавать сведения в электронном виде или на бумажном носителе. Работодатель обязан в течение 10-дневного срока после получения заявления от сотрудника подготовить отчет данного вида и направить его удобным способом в Пенсионный фонд.

Сведения передаются в местное отделение по месту регистрации текущего страхователя-работодателя. Бланк должен сопровождаться составленной описью АДВ-6-1. После отправки отчета работник получает на руки его копию.

Назначение формы СПВ-2 для пенсии

С помощью отчета по форме СПВ-2 сотрудники Пенсионного фонда получают дополнительную информацию относительно застрахованного лица и ситуацию с его страховыми взносами в течение предшествовавших трех месяцев накануне выхода на пенсию. С помощью данного бланка в ПФР остаются сведения о страховом стаже интересуемого гражданина в момент межотчетного периода.

Накануне принятия обновленной версии СПВ-2 в 2019 году произошли некоторые изменения в области пенсионного законодательства, что послужило поводом для создания нового СПВ-2.

Данная информация является достаточной для проверки сотрудниками ПФР и назначения соответствующей пенсионной выплаты конкретному лицу. Если данная информация не будет подана к моменту выхода на пенсию, гражданин может рассчитывать только на пенсию меньшего размера.

В дальнейшем величина выплаты подлежит пересмотру и корректировке, однако это потребует дополнительное время, в течение которого пенсия будет выплачиваться в меньшей сумме.

Отличия от ранней версии

Заполнение форма СПВ-1 требовало указания данных о взносах по страховой и накопительной части. Основным отличием бланка с 2019 года стало отсутствие необходимости деления всех уплачиваемых взносов на две части (накопительная и страховая). В то же время, работодатель должен указывать, происходили ли взносы по сотрудникам с применением повышенного тарифа.

Отчет включает в себя сведения относительно страхового стажа сотрудника, собирающегося выйти на пенсию, а также подтверждает произведенные начисления по страховым взносам в адрес страховой части за последний трехмесячный срок.

Сведения в СПВ-2 указываются в индивидуальном порядке по сумме общего тарифа, с дальнейшим распределением сотрудниками фонда на два вида пенсионных отчислений. По этой причине бланк формы содержит лишь запрос о самом факте наличия отчислений по страховым взносам.

Отчет в ПФР сопровождается дополнительной описью по новой форме (АДВ-6-1 вместо АДВ-6-3).

При заполнении нового бланка отчетные периоды кодируются по-иному:

Порядок сдачи в ПФР

Основанием для подготовки отчета служит заявление от сотрудника, будущего пенсионера. Накануне получения выплат по трудовой пенсии, по инвалидности, выслуге лет, другим причинам гражданин заблаговременно обращается в бухгалтерию трудоустроившей организации с просьбой подготовить отчетный документ. Таким образом, для того, чтобы предоставить в ПФР требуемый отчет достаточно лишь инициативы работника в виде заявления.

Допускается оформление заявления со следующим текстом просьбы: «предоставить в отделение ПФР индивидуальные сведения о стаже и начислении страховых взносов по общеобязательному пенсионному страхованию…» Далее указывают причину «в связи с оформлением пенсии…» с определением вида пенсии. В заявлении сотрудник также отражает срок, с какого периода ожидается оформление пенсии.

После получения заявления бухгалтерия готовит отчет и в 10-дневный срок предоставляет его в местное отделение фонда с выдачей копии отчета сотруднику. Законом предусмотрена возможность подачи заявки заранее, за 1 месяц до предстоящего выхода на пенсию.

Новая форма СПВ-2 не отражает информации о точных перечислениях по взносам, они отражаются в текущих квартальных отчетах .

Отчет СПВ-2 готовится отдельно от основной отчетности по страхованию. По этой причине, по сотруднику, который обратится за отчетом накануне подачи основной отчетности за квартал, в любом случае будет подготовлена документация в связи с наступлением права пенсионных выплат, и отправлена вместе с АДВ-6-1 отдельно от других отчетов. Данное положение зафиксировано в Постановлении ПФР №192п в 2006 году и продолжает действовать на текущий момент.

После заполнения отчета, документ подлежит подписанию у руководителя и заверению печатью организации. Подготовленный отчет подлежит отправке Пенсионному фонду удобным работодателю способом (на бумаге или электронно).

Копия высланного документа передается на руки работнику для подтверждения факта.

В отношении индивидуальных предпринимателей, самостоятельно производящих выплаты взносов, отчет СПВ-2 готовится ими же. В полномочиях ИП передавать на себя подготовленный отчет сотрудникам фонда в аналогичном порядке. Вместе с отчетом подается заявление с просьбой назначить трудовую пенсию.

Сотрудники фонда могут отказать в принятии документов от ИП, особенно при подаче отчетности один раз в год. Это связано с правилом включения последних периодов деятельности в страховой стаж только после уплаты последних взносов.

Когда сдавать?

В связи с индивидуальным порядком подачи отчета СПВ-2, законом не устанавливаются конкретные сроки подачи документа. Отчет должен быть подан накануне момента выхода гражданина на пенсию. Для своевременной подачи формы гражданину потребуется написать заявление работодателю не менее, чем за 10 дней до возникновения права на пенсию.

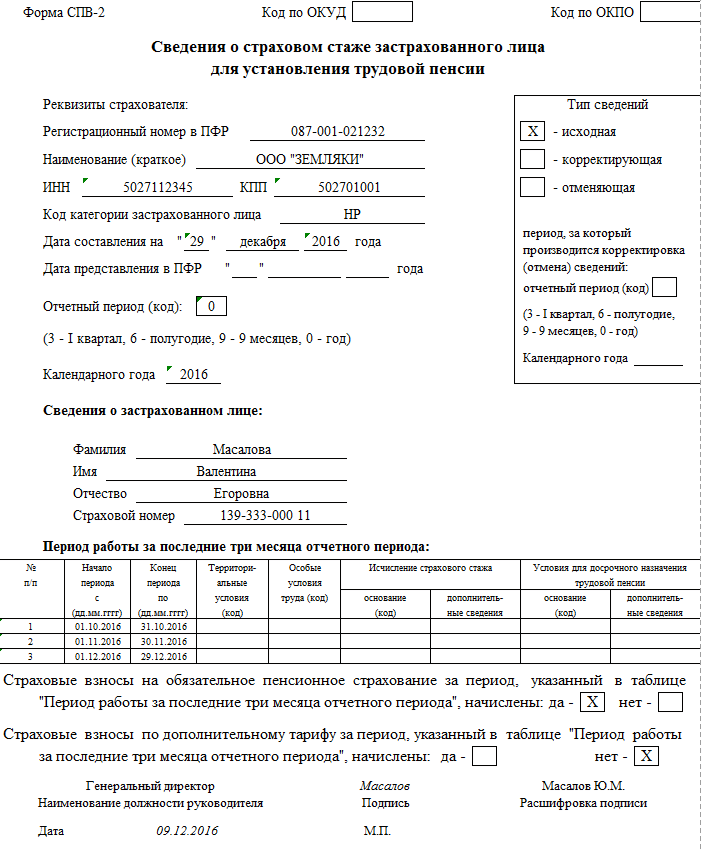

Правила заполнения и пример

Бланк представляет собой графы для заполнения информацией о работодателе, сотруднике и сведений о страховых взносах. Представленный на официальных интернет-ресурсах бланк для скачивания позволит быстро подготовить отчет с учетом общих установленных требований, предъявляемых к всем видам отчетности.

При подготовке отчета необходимо учитывать определенные правила заполнения:

- В разделе информации о работодателе отражают регистрационный № в ПФР, наименование организации, номер налогоплательщика юрлица, его .

- При указании информации о работнике, указывается его код категории согласно действующему классификатору.

- В графе «дата составления» необходимо указывать предполагаемую дату возникновения права на пенсионные выплаты. Формат заполнения «ДД месяц ГГГГ», например, «1 сентября 2019».

- Графа с датой представления заполняет сотрудник фонда самостоятельно.

- Из личных сведений о работнике вносится информация о фамилии, имени, отчестве, .

- Около нужного типа сведений, указывают «Х», выбирая из исходной, корректирующей или отменяющей.

- В разделе об информации о взносах за период, необходимо подтвердить их наличие или отсутствие («Да» или «Нет»).

В новой форме также указывают сведения о произведенных отчислениях по дополнительным тарифам на страховые взносы с обязательным отражением соответствующих кодов по указанным тарифам.

Ответственность

Законом не установлены штрафные санкции при отсутствии своевременной подачи формы СПВ-2 в Пенсионный фонд. Не предусмотрено и административной ответственности. Закон рассматривает данную форму в качестве расчетной документации, которая, в отличии от отчетной, не подлежит контролю и несению ответственности в случае непредоставления.

Отсутствие своевременно поданной формы в ПФР влечет лишь неприятные последствия в отношении застрахованного гражданина, собирающегося выйти на пенсию. В случае, если последние три месяца играют существенную роль в формировании достаточного для назначения пенсии стажа, отсутствие отчета влечет отказ фонда в назначении пенсии.

Кроме того, при отсутствии СПВ-2 к моменту выхода на пенсию, гражданин сможет рассчитывать только на меньшую сумму пенсионных выплат ввиду невозможности учета последних периодов работы.

Несмотря на то, что процедура создания отчета СПВ-2 не представляет особой сложности, отсутствие положений в законодательстве о несении работодателем ответственности за факт несвоевременной подачи или отказа от подачи формы, требует особого контроля со стороны будущего пенсионера, чтобы нужная информация была получена сотрудником фонда в нужное время в надлежащем виде.

Но если работник обратится в бухгалтерию с просьбой подать на него индивидуальные сведения, то вы обязаны представить их в ПФР. Ранее такие сведения надо было представлять по форме СПВ-1утв. Постановлением Правления ПФР от 31.07.2006 № 192п . В августе Минюст зарегистрировал новую форм уутв. Постановлением Правления ПФР от 21.07.2014 № 237п для представления таких сведений.

Зачем подается форма СПВ-2

Сведения о взносах и стаже по конкретному работнику поступают в ПФР от работодателя ежеквартальн оп. 2 ст. 11 Закона от 01.04.96 № 27-ФЗ . Однако, как правило, дата назначения пенсии попадает на межотчетный период. И в ПФР нет информации о наличии у работника страхового стажа за это время. Поэтому орган ПФР не сможет учесть его при расчете пенсии работнику.

Чтобы это исправить, работник, подавший заявление в ПФР о назначении пенсии, может обратиться к вам с заявлением в произвольной форме о представлении на него в территориальный орган ПФР индивидуальных сведений в межотчетный перио дп. 82 Инструкции, утв. Постановлением Правления ПФР от 31.07.2006 № 192п (ред. с изм., не вступившими в силу) (далее - Инструкция № 192п) . Причем никаких запросов из ПФР представлять вам работник не обязан.

Почему возникла необходимость вводить для подачи таких сведений новую форму СПВ-2 и с какого момента страхователи обязаны представлять сведения по этой форме, нам рассказали в отделении Пенсионного фонда РФ по г. Москве и Московской области.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

Заместитель управляющего Отделением Пенсионного фонда РФ по г. Москве и Московской области

“ Появление формы СПВ-2 связано с изменениями в законодательстве, в частности с введением страховых взносов по дополнительному тарифу в отношении работников, имеющих право на назначение досрочной пенсии по старости в связи с особыми условиями труда. Новая форма, в отличие от формы СПВ-1, не предусматривает отражение суммы начисленных страхователем страховых взносов на страховую и накопительную часть трудовой пенсии за застрахованное лицо (за текущий период начиная с 1-го числа очередного отчетного периода по дату назначения пенсии). В форме СПВ-2 страхователь отражает только сведения о стаже работника и указывает факт начисления им страховых взносов на страховую часть пенсии работника за указанный период.

Форма СПВ-2 представляется начиная с 2014 г. в территориальный орган ПФР работодателем по заявлению застрахованного лица, у которого возникли условия для установления трудовой пенсии.

Поэтому, если сведения будут представлены по форме СПВ-1 (даже до публикации формы СПВ-2), мы их не приме м” .

Заметим, что подать в ПФР форму СПВ-2 вы обязаны при оформлении работником трудовой пенсии не только по старости, но и любого другого вида трудовой пенсии: и пенсии по инвалидности, и пенсии по случаю потери кормильца. В последнем случае к вам могут обратиться члены семьи бывшего работника.

Форму СПВ-2 надо представить в ПФР на бумаге или в электронном виде в течение 10 дней со дня обращения работника к работодателю с заявление м (далее - Инструкция № 987н) . Однако ничего не сказано о том, какие это дни - рабочие или календарные и в какое отделение ПФР подавать сведения - по месту регистрации работодателя или по месту жительства работника.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

“ Страхователь обязан представить форму СПВ-2 в течение 10 календарных дней со дня получения заявления от работника, оформляющего пенсию, в отделение ПФР по месту своей регистрации, а не по месту жительства работник ап. 36 Инструкции, утв. Приказом Минздравсоцразвития от 14.12.2009 № 987н (далее - Инструкция № 987н) . Сведения из этой формы вводятся в базу данных отделением ПФР по месту регистрации работодателя, а использоваться могут в любом отделении по запросу внутри систем ы” .

Какие еще документы нужно подать в ПФР вместе с формой СПВ-2?

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

“ Форма СПВ-2 сопровождается описью по форме АДВ-6-1 «Опись документов, передаваемых страхователем в ПФР»п. 82 Инструкции № 192п ” .

Пенсионный фонд Российской Федерации

Учтите: даже если подача сведений на работника по форме СПВ-2 совпадет по времени со сдачей расчета РСВ-1, форму СПВ-2 все равно нужно представить. Также не забудьте передать работнику копию формы СПВ-2 в течение 10 календарных дней со дня получения от него заявления о подаче этой форм ып. 4 ст. 11 Закона от 01.04.96 № 27-ФЗ .

Заполняем форму СПВ-2

Сведения о страхователе, застрахованном лице, об особых условиях труда, о периодах, в течение которых пенсионные взносы не уплачивались, в новой форме заполняются точно так же, как и в другой персонифицированной отчетности. Но при заполнении некоторых строк этой формы надо учесть следующие нюансы.

Дата составления

РАССКАЗЫВАЕМ РАБОТНИКУ

Чтобы ПФР учел по максимуму страховой стаж (особенно «вредный») на дату назначения пенсии, работник должен в период ее оформления подать работодателю заявление о представлении в ПФР формы СПВ-2.

Нужно указать предполагаемую дату установления трудовой пенсии (дд.мм.гггг)п. 83 Инструкции № 192п .

Например, если работник оформляет трудовую пенсию по старости и обращается в ПФР за назначением до достижения пенсионного возраста, указывают дату рождения человека, когда он достигнет пенсионного возраста (по общему правилу для мужчин - 60 лет, для женщин - 55 лет)п. 1 ст. 7 Закона от 17.12.2001 № 173-ФЗ (далее - Закон № 173-ФЗ) . Если работник подал заявление о назначении пенсии в ПФР после дня рождения, то это будет дата подачи заявления в ПФРпп. 1, 2 ст. 19 Закона № 173-ФЗ .

Отчетный период, страховой стаж, факт начисления взносов

Как правильно указать в форме СПВ-2 эти данные, нам разъяснили в отделении Пенсионного фонда РФ по г. Москве и Московской области.

Из авторитетных источников

“ Отчетными периодами признаются I квартал, полугодие, 9 месяцев календарного года, календарный год, которые обозначаются соответственно как «3», «6», «9» и «0».

При заполнении реквизита «Период работы за последние 3 месяца отчетного периода» в качестве даты начала периода (с дд.мм.гггг) надо указать день, следующий за днем окончания отчетного периода (квартала), предшествующего отчетному периоду (кварталу), на который приходится предполагаемая дата установления трудовой пенсии. А в качестве даты окончания периода (по дд.мм.гггг) следует указать предполагаемую дату установления трудовой пенси ип. 83 Инструкции № 192п .

Если до предполагаемой даты назначения пенсии страхователь еще не представил в ПФР индивидуальные сведения за предшествующий отчетный период (квартал), то надо подать форму СПВ-2 за каждый из кварталов отдельными документами.

Факт начисления взносов надо отразить, если в течение периода, указанного в форме СПВ-2, у работника были периоды работы, за которые должны уплачиваться взносы в ПФР, в том числе по дополнительному тарифу. При этом дата фактического начисления взносов значения не имеет. Отсутствие факта начисления взносов отражается в форме СПВ-2, если за весь период, указанный в форме, у работника не было облагаемых выплат (например, весь период приходится на дни временной нетрудоспособност и)” .

Пенсионный фонд Российской Федерации

Таким образом, если предполагаемая дата назначения пенсии приходится, например, на 24 сентября 2014 г., то в качестве кода отчетного периода надо указать цифру «9», в качестве начала периода работы в отчетном периоде указать «01.07.2014», а его окончания - «24.09.2014».

Остальные данные об особых условиях труда, влияющих на назначение пенсии, указываются с использованием кодов классификатор априложение 1 к Инструкции № 192п .

СПВ-2 для предпринимателей

Предприниматели, уплачивающие взносы за себя, также вправе представить в отделение ПФР по месту жительства форму СПВ-2 за себя. Некоторые отделения ПФР отказываются принимать эту форму, ссылаясь на то, что она может быть представлена только страхователями на работников. Но в отделении ПФР по Москве и Московской области нам сказали, что это неправильно.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

“ Застрахованное лицо, самостоятельно уплачивающее страховые взносы, может представить форму СПВ-2 в территориальный орган ПФР одновременно с заявлением об установлении трудовой пенсии. Предпринимателям включают в лицевой счет только уплаченные взносы. Поэтому если ИП производит уплату взносов ежемесячно, то у него обязаны принять форму и засчитать оплаченный период. Если же предприниматель уплачивает взносы в другие сроки (например, один раз в год не позднее 31 декабря), то отказ органа ПФР принять у него форму СПВ-2 обоснован. Ведь периоды деятельности лиц, самостоятельно уплачивающих страховые взносы, включаются в страховой стаж только после уплаты страховых взносо вст. 10 Закона № 173-ФЗ ” .

Пенсионный фонд Российской Федерации

Последствия непредставления формы СПВ-2

Вот что говорит об этом специалист ПФР.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

“ Непредставление формы СПВ-2 страхователем не повлечет для него негативных последствий. Ведь это форма расчетная, а не отчетная, поэтому ПФР не может оштрафовать работодателя по ст. 17 Федерального закона от 01.04.96 № 27-ФЗ. Потребовать индивидуальные сведения ПФР может только по итогам квартала.

Для работников, за исключением лиц, имеющих право на досрочное назначение пенсии в связи с особыми условиями труда, непредставление формы СПВ-2 также не повлечет никаких негативных последствий. А для работников, занятых на вредных и (или) опасных работах, последствия сводятся к тому, что при назначении пенсии не будут учтены периоды специального страхового стажа со дня, следующего за днем окончания отчетного периода (квартала), предшествующего отчетному периоду (кварталу), на который приходится предполагаемая дата установления трудовой пенсии. И если без этого периода работнику не хватит стажа для досрочного назначения пенсии, то ПФР откажет ему в ее назначени и” .

Пенсионный фонд Российской Федерации

Представление формы СПВ-2 не влияет на сдачу ежеквартальных индивидуальных сведений по этому работнику. Их надо представить за весь отчетный период, а не только в части, не нашедшей отражения в форме СПВ-2.

В соответствии с федеральным законодательством граждане должны заниматься оформлением своих пенсий самостоятельно. И каждая компания рано или поздно столкнется с тем, что ее сотрудник начнет собирать документы, необходимые для назначения ему данных выплат. Если это происходит до сдачи отчетности, то компании придется представить сотруднику специализированную справку по форме СПВ-2.

Данная форма была утверждена Пенсионным фондом России в связи с изменением пенсионного законодательства и начала применяться с августа 2019 года. До этого действовала форма СПВ-1. В 2019 году форма СПВ-2 для Пенсионного фонда претерпела очередные изменения. Теперь в форме отсутствует разделение сумм на накопительную страховую часть, а указывается только страховой стаж сотрудника и получал ли он облагаемые выплаты.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Предназначена СПВ-2 для оформления любой пенсии: по старости, по инвалидности, досрочной пенсии. При этом не имеет значение заключен с работником или отношения с ним строятся на основе договора .

Форма СПВ-2 представляется компанией в свое отделение ПФР после того, как сотрудник написал соответствующее заявление.

Зачем она необходима

Необходимость формы СПВ-2 обусловлена тем, что компании подают сведения о стаже и страховых начислениях раз в квартал, а дата начала выплаты пенсии, как правило, не совпадает с отчетным периодом. При отсутствии сведений о начислениях страховых взносов в пользу сотрудника работодателем за последние 2-3 месяца сотрудники ПФР могут некорректно рассчитать сумму пенсионных выплат. Перерасчет же этих выплат после получения ежеквартального отчета довольно трудоемкий процесс.

В данной форме указываются сведения о стаже сотрудника и факт начисления взносов на страховую часть пенсии без указания конкретных сумм.

Страховой стаж сотрудника – это тот период его работы, в течение которого ему начислялись соответствующие взносы. Сюда также включаются и другие периоды согласно федеральному законодательству, когда сотрудник фактически не выполнял свою работу, но данное время относится к страховому стажу. Например, период службы в армии, период временной нетрудоспособности, нахождение в отпуске по уходу за ребенком и т.д. Правда, в страховой стаж включатся только пять лет из таких периодов.

Если сотрудник трудится во вредных условиях, которые могут негативно отразиться на его здоровье, либо он работает на территориях, для которых законодательством утвержден особый порядок начисления страховых взносов, то данные сведения должны быть указаны в СПВ-2.

Основные вопросы по оформлению

Основные параметры документа

Оформление бланка СПВ-2 не является трудоемким, кроме того в Постановлении ПФР № 473п, который внес изменения в него приведена исчерпывающая инструкция по его заполнению и образец бланка. Заполняет форму сотрудник бухгалтерской службы или отдела кадров, а подписывает ее и утверждает печатью руководитель компании.

В форме СПВ-2 указывается следующая информация:

- Сведения о компании, которая является страхователем сотрудника, т.е. ее наименование, номер регистрации в Пенсионном фонде, ;

- Является данный документ исходным, корректирующим или отменяющим.

- Код категории сотрудника, в отношении которого заполняется бланк.

- Данные сотрудника, т.е. его фамилия, имя, отчество, .

- Дата формы, т.е. дата выхода на пенсию. Эти сведения должны соответствовать данным, указанным в заявлении сотрудника о предоставлении формы.

- Код отчетного периода (справка подается за последние три месяца, следовательно, код будет соответствовать кварталу, полугодию, 9-ти месяцам или году).

- Сведения о датах работы сотрудника в табличной форме. Здесь указываются данные о работе сотрудников за тот период, который прошел с момента подачи последней отчетность в ПФР.

Новые изменения в правилах подачи

СПВ-2, применяемая в 2019 году, отличается от ранее действующей СПВ-1 прежде всего отсутствием разделения сумм на накопительную и страховую часть пенсионных отчислений. Связано это с тем, что законодательством введен временный мораторий на накопительную часть.

Изменения в пенсионном законодательстве нашли свое отражение и в программном бухгалтерском обеспечении. Например, форму СПВ-2 можно скачать в программе Контур или ином аналогичном сервисе. В 1С для кадрового учета также внесены изменения, позволяющие составить данную форму автоматически, а также распечатать заполненный бланк для дальнейшей передачи его в Пенсионный фонд РФ.

Когда и как сдавать бумагу

Заполнение формы СПВ-2 должно производиться по заявлению сотрудника. Никаких дополнительных запросов от Пенсионного фонда не требуется. Если оформляется пенсия в связи с потерей кормильца, то необходимые сведения представляются по запросу родственников сотрудника.

Обязательных реквизитов для заявления не предусмотрено, поэтому оно составляется сотрудником в произвольной форме. В данном документе необходимо указать по каким причинам запрашиваются сведения о страховом стаже, т.е. какой вид пенсии оформляет сотрудник и когда наступает период выплаты пенсии.

Сотрудник может запросить данные заранее. Допускается составление СПВ-2 за месяц до предполагаемого срока. Если дата формы совпадает по времени со сдачей основного отчета в ПФР, то она все равно составляется и передается в установленные сроки.

Законодательством определен десятидневный срок для передачи формы. Однако, при нарушении этого срока никаких штрафных санкций для компаний не предусмотрено. Связано это с тем, что данная форма не является отчетным документом, а относится к категории справочных. Копия документа также передается заинтересованному сотруднику.

Форма СПВ-2 для Пенсионного фонда может быть представлена традиционно, на бумаге, а может быть передана с помощью системы электронного документооборота. Если место регистрации компании и сотрудника не совпадает, то компания передает форму по месту своей регистрации. Документ должен быть передан вместе с описью по утвержденной форме АДВ-6-1.

Если в компанию обратилось несколько сотрудников с заявлением о составлении формы, то при передаче в Пенсионный фонд их необходимо сгруппировать, по содержащимся сведениям:

- исходные данные;

- корректирующие данные;

- отменяющие данные.

Если сотрудники работали на территориях, для которых предусмотрены разные условия начисления страховых взносов, то документы группируются и по этому признаку.

Индивидуальные предприниматели согласно действующему законодательству страховые взносы оплачивают за себя самостоятельно. В связи с этим они могут вместе с заявлением о назначении пенсии представить и СПВ-2, которую заполняют самостоятельно. Форма бланка для индивидуального предпринимателя ничем не отличается от той, которую представляют компании по запросу своих сотрудников.

Однако ПФР может отказать в принятии формы. Причиной этого становится тот факт, что страховые взносы включаются в страховой стаж индивидуального предпринимателя только после их оплаты, а, как было указано выше, их уплата производится раз в год.

В бланке СПВ-2 компания просто указывает, были ли произведены страховые отчисления за последние три месяца с момента сдачи последней отчетности в Пенсионный фонд. Для этого в табличной части, где должны быть приведены эти сведения предусмотрены графы «Да/Нет». Дальнейшую разбивку отчислений должны производить сотрудники ПФР.

Форма СПВ-2 дополнена графами, где должна быть указана информация о том, начислялись ли сотруднику дополнительные взносы в связи с работой на вредных производствах.

Данный бланк не предназначен для раскрытия информации о сумме начисленных взносов. Об этом сотрудники пенсионного фонда узнают из квартальных отчетов организации-работодателя.

Заполнение формы СПВ-2 для пенсионного фонда

Бланк СПВ-2 содержит реквизиты, обязательные к заполнению. Представляет он собой односторонний документ, в шапку которого вносятся данные о страхователе, застрахованном лице и самом документе. Информация о документе содержится в графе «Тип сведений».

При ее заполнении ответственный за представление данной формы сотрудник должен поставить соответствующий знак в одной из трех строк:

- Отметка напротив исходной формы означает, что СПВ-2 для данного сотрудника оформляется впервые, даже если она подается повторно после исправления ошибок.

- Отметка напротив корректирующей формы означает, что данная форма изменяет ранее поданные сведения о сотруднике. Корректирующая форма содержит правильные данные, которые должны были быть в исходной форме, а не разницу между указанными формами.

- Отметка напротив отменяющей формы означает, что переданные ранее сведения подлежат отмене.

Реквизиты страхователя содержат следующие сведения:

| Регистрационный номер | В данной строке должен быть указан номер компании, который был ей присвоен при регистрации в качестве плательщика страховых взносов. |

| Наименование компании | ИНН и КПП. |

| Код категории сотрудника | Данный реквизит определяется в соответствии с действующим на момент заполнения формы классификатора. |

| Дата составления | Имеется в виду дата назначения пенсии. Эту дату сотрудник должен указать в своем заявлении о предоставлении сведений о страховом стаже. Если пенсия назначается в связи с достижением определенного возраста, то здесь проставляется день рождения сотрудника. Если же он пропустил эту дату, то дата заявления. |

| Дата представления в ПФР | Данный реквизит заполняется сотрудником Пенсионного фонда при принятии формы. |

| Отчетный период | В данной строке ставится цифровой код, соответствующий календарному периоду. Календарным периодом признается квартал. Первому кварталу соответствует код 3, второму — код 6, третьему – код 9, а году – код 0. |

Период работы сотрудника за последние три месяца заполняется в табличной форме. Начало периода отсчитывается от даты последнего отчета, переданного в ПФР. Например, если последний отчет был передан за полугодие 2019 года, то в форме СПВ-2 в графу «начало периода» ставится дата 01.07.2016г. А последней датой становится дата наступления пенсии.

Если в течение заполняемого периода были случаи наступления временной нетрудоспособности, вахтовой работы, административного отпуска, то в таблицу вносятся соответствующие коду. Например, ВРНЕТРУД, ВАХТА, АДМИНИСТР и т.д. Данные коды можно найти в Классификаторе, который является приложением к инструкции по заполнению форм для Пенсионного фонда РФ.

Если у сотрудника пенсия наступает в связи с условиями труда на вредном производстве или на определенных территориях, либо сотруднику положен досрочный выход на пенсию, то соответствующие коды проставляются в предусмотренных графах табличной части.

После табличной части следуют строки, где в предусмотренных окошках проставляются отметки о том, начислялись ли страховые взносы за рассматриваемый период.

Форма СПВ-2 подписывается руководителем компании и заверяется печатью фирмы. После оформления документ передается в Пенсионный фонд РФ вместе с описью по форме АДВ-6-1.

Компания не несет никакой ответственности за несвоевременное представление или вовсе непредставление формы СПВ-2, поэтому гражданину при сборе документов для оформления пенсии нужно самостоятельно внимательно следить за корректностью оформления формы. Ведь недостоверность данных или их отсутствие может привести к занижению пенсии или отказу в ее начислении.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

Внимание! С изданием постановления Правления ПФ РФ от 11.01.2017 № 2п форма СПВ-2 утратила силу. Постановление вступило в силу 17.02.2017 г. См. .

Форма СПВ-2 была утверждена взамен подаваемой ранее (до 2014 года) в ПФР формы СПВ-1. Порядок заполнения формы СПВ-2 существенно отличается от того, как оформлялся действовавший ранее бланк. Поэтому рекомендуем ознакомиться с данной статьей, чтобы разобраться в том, как следует оформлять и кому подавать новый расчетный документ.

СПВ-2 – что это такое?

Форма СПВ-2 позволяет сотрудникам Пенсионного фонда узнать дополнительные сведения о застрахованном за последние 3 месяца до его выхода на пенсию. Из этого документа ПФР сможет получить информацию от страхователя в межотчетный период о наличии страхового стажа у застрахованного лица.

Появлению в августе 2014 года новой формы СПВ-2 способствовали вступившие в силу изменения в российском пенсионном законодательстве. Новая форма введена в действие постановлением Правления ПФР от 21.07.2014 № 237п (далее по тексту - постановление № 237п).

В соответствии со вступившими в силу изменениями теперь работодатель не делит взносы на накопительную и страховую части, но обязан указать тот факт, имели ли место взносы по повышенному тарифу. В документе отражаются сведения о стаже выходящего на пенсию сотрудника и подтверждается факт начисления страховых взносов, сделанных в пользу страховой части пенсии за последние три месяца.

Все это как раз и отражается в форме СПВ-2 , которую страхователь подает в Пенсионный фонд. Без представления всей актуальной информации вплоть до дня выхода на пенсию будущий пенсионер получит меньший размер пенсии, а пересчет после представления дополнительной информации займет массу времени.

Каков порядок представления формы СПВ-2 для пенсионного фонда?

Для получения формы СПВ-2 сотрудник, собирающийся в скором будущем выйти на пенсию (трудовую, по выслуге, инвалидности или по другим основаниям), обращается с заявлением к работодателю о представлении данного документа. При этом никаких уведомлений из ПФР сотруднику для получения указанной формы не требуется.

Заявка пишется в свободной форме, ее текст может быть таким:

«Прошу представить в территориальное отделение ПФР индивидуальные сведения о моем стаже и начислении страховых взносов на общеобязательное пенсионное страхование по форме СПВ-2 в связи с оформлением пенсии по возрасту с 1 июля 2016 года».

Работодатель должен в десятидневный срок подготовить вышеуказанный документ и представить его в ПФР (п. 36 приказа Минздравсоцразвития от 14.12.2009 № 987н). А сам работник может подать заявление о назначении ему пенсионных выплат за месяц до предполагаемой даты выхода на пенсию (п. 73 приказа Минтруда от 28.03.2014 № 157н), значит, будущий пенсионер может обратиться к работодателю с просьбой представить форму СПВ-2 заранее.

В новой форме не указывается информация о сумме начисленных страхвзносов - эти данные отображаются в ежеквартальной отчетности по форме РСВ-1. И даже если заявление от работника с просьбой представить форму СПВ-2 поступило как раз к сроку составления и сдачи отчета РСВ-1, то заказанный работником документ все равно готовится и подается в ПФР вместе с описью по форме АДВ-6-1 (абз. 3 п. 7 постановления Правления ПФР от 31.07.2006 № 192п).

Заполненную форму СПВ-2 следует подписать руководителю и заверить печатью предприятия-страховщика (абз. 8 подп. 3 п. 4 постановления № 237п). Форма представляется в территориальное отделение ПФ (по месту регистрации страхователя) на бумажном носителе или в электронном варианте. Работодатель также должен передать работнику копию указанной формы.

Особенности представления формы СПВ-2 для ИП

ИП, которые самостоятельно уплачивают за себя страховые взносы в Пенсионный фонд, также могут представить в свое отделение ПФР форму СПВ-2 в отношении себя. Указанная форма подается в Пенсионный фонд вместе с заявлением о назначении трудовой пенсии.

Однако нередки случаи отказа ПФР в принятии такой формы у индивидуальных предпринимателей - особенно это актуально для тех ИП, которые уплачивают страховые взносы раз в год. Это связано с тем, что лишь после уплаты взносов указанные в отчете периоды деятельности включаются в страховой стаж этих застрахованных лиц.

Ответственность за непредставление формы СПВ-2

Если работодатель не представит в ПФР форму СПВ-2, то это не будет грозить ему никакими санкциями или иными административными взысканиями. Ответственность за непредставление данной формы не предусмотрена, поскольку это не отчетный документ, а расчетный.

Непредставление формы СПВ-2 работодателем несет лишь негативные последствия для самого застрахованного. Ведь если ему не хватит трудового стажа без этих последних месяцев, которые бы были указаны в форме, то сотруднику могут отказать в назначении пенсии. Также при назначении пенсии без сданной формы застрахованному будет начислен меньший размер пенсии, поскольку не будут учтены последние (не вошедшие в ежеквартальный отчет) периоды.

Справка СПВ-2 – порядок заполнения документа

Форма СПВ-2 заполняется по тому же принципу, что и другие документы по представлению персонифицированных сведений о застрахованных лицах. Речь идет о таком же порядке указания информации о самом страхователе, застрахованном, наличии особых условий труда, периодах, за которые взносы не были уплачены.

Важно указать предполагаемую дату выхода работника на пенсию - при выходе на трудовую пенсию по возрасту это будет день исполнения 60 лет мужчине и 55 лет женщине (или ранее в соответствии со ст. 27 закона 17.12.2001 № 173-ФЗ в части, непротиворечащей действующему пенсионному законодательству). Если сотрудник опоздал с подачей заявления о назначении пенсии, т. е. сделал это после наступления своего дня рождения, тогда в СПВ-2 указывается та дата, когда было подано это заявление в Пенсионный фонд.

Страхователю следует точно указать свой отчетный период - это может быть квартал (3), полугодие (6), 9 месяцев (9) или год (0). Например, если предполагаемая дата назначения пенсии в сентябре, то код отчетного периода будет равен 9.

Когда будет заполняться табличная часть документа в графе «Период работы за последние три месяца», то в поле с датой начала периода следует указать то число, которое было первым после окончания предшествующего отчетного периода. Например, если отчет давался в марте, а форма СПВ-2 заполняется в мае, то началом периода будет 1 апреля.

В поле с датой окончания периода указывается тот день, когда предполагается установление пенсии застрахованному лицу. Если необходимо подавать индивидуальные сведения по застрахованному за срок, превышающий 3 месяца (когда отчеты сдаются реже чем раз в квартал), тогда необходимо будет заполнить несколько бланков формы СПВ-2 с указанием информации за каждые 3 месяца до предполагаемой даты назначения трудовой пенсии.

В форме СПВ-2 используются кодовые обозначения, указанные в классификаторе, утвержденном постановлением № 192п, и дополненные постановлением № 237п. Эти кодовые обозначения используются для указания особых периодов, например, для указания времени болезни (ВРНЕТРУД), административного отпуска (АДМИНИСТР), простоя по вине предприятия (ПРОСТОЙ) и иных ситуаций.

Где скачать заполненный образец заполнения формы СПВ-2?

Для того чтобы избежать путаницы с заполнением формы СПВ-2, советуем ознакомиться с заполненным примером данного расчетного документа. Для справки СПВ-2 образец скачать можно на нашем сайте.

Итоги

Для того чтобы застрахованному лицу при назначении трудовой пенсии были засчитаны все периоды страхового стажа, когда срок сдачи обязательной отчетности работодателем в ПФР еще не подошел, следует побеспокоиться о составлении формы СПВ-2 . Для того чтобы данный расчетный документ был представлен страхователем в ПФР, застрахованное лицо, собирающееся выходить на пенсию, должно подать работодателю соответствующее заявление.

Отчетная кампания по сведениям персонифицированного учета за 1 полугодие 2010 года завершилась, в следующий раз мы будем подавать индивидуальные сведения в ПФР только в январе 2011 года. Однако и до этого времени может возникнуть необходимость представить в ПФР сведения о страховом стаже и взносах работников: сведения для установления трудовой пенсии или корректирующие отчетные сведения в случае обнаружения ошибок. О том, как подготовить такие сведения в зарплатных решениях на платформе "1С:Предприятие 8" на примере конфигурации "Зарплата и управление персоналом", рассказывает Е.А. Грянина, независимый консультант.

.

Подготовка данных для ПФР .

- Назначение в положение Оформление пенсии (СПВ) ;

- в табличном поле Будущие пенсионеры

- нажать на кнопку Сформировать сведения .

Рис. 1

Сведения о взносах и страховом стаже СПВ-1 Пачки документов .

Подготовка данных для ПФР Пачки документов Состав пачки

Подготовка данных для ПФР Печать Файл на диск

Сведения о взносах и страховом стаже СПВ-1 Пачки документов

Подготовка данных для ПФР

Примечание:

Примечание. /document-1649 .

Подготовка сведений для установления трудовой пенсии (форма СПВ-1)

Сведения для установления трудовой пенсии представляются в территориальный орган ПФР страхователем (работодателем) по заявлению застрахованного лица, у которого возникли условия для установления трудовой пенсии. Сведения необходимо представить в течение 10 дней со дня обращения застрахованного лица (п. 36 Инструкции о порядке ведения индивидуального (персонифицированного) учета сведений о застрахованных лицах, утв. приказом Минздравсоцразвития России от 14.12.2009 № 987н, далее - Инструкция).

Начиная с 2010 года представление индивидуальных сведений для установления трудовой пенсии производится по форме СПВ-1 "Сведения о начисленных, уплаченных страховых взносах на обязательное пенсионное страхование и страховом стаже застрахованного лица для установления трудовой пенсии". Форма СПВ-1 включена в перечень форм персонифицированного учета Постановлением Правления ПФ РФ от 23.06.2010 № 152п.

Правила заполнения реквизитов формы СПВ-1 в целом аналогичны правилам, применяемым для отчетных индивидуальных сведений СЗВ-6. Основное отличие заключается в том, что отчетные сведения формируются за весь отчетный период (в 2010 году - это первое и второе полугодие), а сведения для установления пенсии - с начала отчетного периода, в котором работник выходит на пенсию, по предполагаемую дату установления трудовой пенсии. Это касается как записей о стаже, так и сведений о суммах взносов.

Рассмотрим порядок заполнения формы СПВ-1 при подготовке ее в программе "1С:Зарплата и управление персоналом 8". Сведения по форме СПВ-1 формируются с помощью документа Сведения о взносах и страховом стаже СПВ-1 .

В программе "1С:Зарплата и управление персоналом", начиная с релиза 2.5.27, для подготовки индивидуальных сведений, в том числе и по форме СПВ-1 и автоматизированного создания соответствующих документов в информационной базе, можно воспользоваться инструментом-обработкой Подготовка данных для ПФР .

Для подготовки сведений для назначения трудовой пенсии в форме обработки необходимо (см. рис. 1):

- в шапке формы указать организацию, выбрать отчетный период, на который приходится предполагаемая дата установления трудовой пенсии, и установить переключатель Назначение в положение Оформление пенсии (СПВ) ;

- в табличном поле Будущие пенсионеры указать сотрудника, по которому необходимо подать сведения для установления трудовой пенсии (или, если таких сотрудников несколько, то - список сотрудников), и предполагаемую дату установления трудовой пенсии;

- нажать на кнопку Сформировать сведения .

Рис. 1

При этом автоматически будут сформированы один или несколько документов Сведения о взносах и страховом стаже СПВ-1 , содержащих индивидуальные сведения на сотрудника. Сформированные документы будут отражены в списке Пачки документов .

Сведения можно просмотреть и при необходимости отредактировать непосредственно в форме обработки Подготовка данных для ПФР . При выделении документа в списке Пачки документов на форме отражаются все сведения, содержащиеся в этом документе, тип сведений, номер пачки, категория застрахованных лиц, в табличном поле Состав пачки - список сотрудников, по которым подготовлены сведения. При выделении сотрудника в списке в правой нижней части формы отображаются данные по этому сотруднику: сведения о сумме взносов на страховую и накопительную часть пенсии, записи о стаже. Все эти сведения можно редактировать в форме обработки, при сохранении сведений они автоматически будут записаны в соответствующие документы информационной базы.

По подготовленным сведениям из формы обработки Подготовка данных для ПФР можно сформировать и распечатать формы СПВ-1 и сопровождающую их опись АДВ-6-3. Данное действие выполняется с помощью кнопки Печать . Выгрузка файлов для передачи в ПФР производится с помощью кнопки Файл на диск . Отметим, что описью сведений по форме АДВ-6-2 пенсионная форма СПВ-1 не сопровождается. Перед формированием печатных форм и файлов производится проверка сведений на наличие ошибок. В случае наличия ошибок печатная форма/файл не формируется, и пользователю выдается сообщение об ошибке. Ошибку следует исправить и повторить печать/выгрузку.

После передачи сведений в ПФР документ Сведения о взносах и страховом стаже СПВ-1 следует провести. Для этого можно воспользоваться кнопкой, расположенной на командной панели списка Пачки документов . При проведении документа копия соответствующего ему файла-пачки сохраняется в регистре сведений Архив данных регламентированной отчетности и редактирование документа запрещается. Рассмотрим некоторые моменты, на которые следует обратить внимание при подготовке сведений по форме СПВ-1.

1) Пачка сведений по форме СПВ-1 может содержать сведения только для одной категории застрахованных лиц. Если страховые взносы по работнику, которому назначается пенсия, уплачивались по разным тарифам*, то для него необходимо подготовить несколько документов СПВ-1. При автоматическом создании сведений с помощью обработки Подготовка данных для ПФР будет создан отдельный документ для каждой категории застрахованного лица, соответствующей применяемому виду тарифов.

Примечание:

* Например, страховые взносы с выплат в пользу работников организации, применяющей общую систему налогообложения и уплачивающей ЕНВД по отдельным видам деятельности, начисляются: в отношении деятельности, облагаемой ЕНВД - по пониженным тарифам, а по не облагаемым ЕНВД видам деятельности - по обычным тарифам. Взносы с выплат в пользу работника-инвалида "обычной" организации, инвалидность которого установлена в середине отчетного периода, начисляются: до установления инвалидности - по обычным тарифам, а после установления инвалидности - по пониженным тарифам.

2) Согласно правилам заполнения реквизитов формы СПВ-1, даты записей о стаже должны находится в пределах периода со дня, следующего за днем окончания отчетного периода, предшествующего отчетному периоду, на который приходится предполагаемая дата установления трудовой пенсии, по предполагаемую дату установления трудовой пенсии. Другими словами - с начала отчетного периода по дату установления трудовой пенсии. Например, дата установления трудовой пенсии 20.09.2010, сведения о стаже необходимо ввести за период с 01.07.2010 по 20.09.2010.

Правила ввода сведений о стаже и алгоритм их автоматизированного заполнения аналогичны правилам, которые применяются при подготовке отчетных сведений по формам СЗВ-6. Так же, как и в отчетных сведениях, отдельно выделяются периоды временной нетрудоспособности, отпуска без сохранения зарплаты, заполняются реквизиты сведений, связанных с льготным пенсионным обеспечением.

Примечание. Подробно правила заполнения сведений о страховом стаже рассматриваются в статье "Подготовка сведений персонифицированного учета за I полугодие 2010 года в зарплатных решениях на платформе "1С:Предприятие 8"" - /document-1649 .

3) Сведения о начисленных и уплаченных страховых взносах заполняются в соответствии с правилами заполнения реквизитов формы СПВ-1:

- в реквизитах Начислено - указывается сумма начисленных страховых взносов на страховую/накопительную часть трудовой пенсии за период со дня, следующего за днем окончания отчетного периода, предшествующего отчетному периоду, на который приходится предполагаемая дата установления трудовой пенсии, по предполагаемую дату установления трудовой пенсии, в рублях и копейках;

- в реквизитах Уплачено - указывается сумма уплаченных страховых взносов на страховую/накопительную часть трудовой пенсии в период со дня, следующего за днем окончания отчетного периода, предшествующего отчетному периоду, на который приходится предполагаемая дата установления трудовой пенсии, по предполагаемую дату установления трудовой пенсии, в рублях и копейках.

Отметим, что на практике правила заполнения сведений о суммах взносов, могут вызывать вопросы. Например, если дата установления трудовой пенсии приходится на первые числа месяца, когда зарплата и взносы за прошлый месяц еще не рассчитаны. Следует ли в этом случае отразить в СПВ-1 только суммы взносов, начисленные за предшествующие месяцы, или необходимо предварительно выполнить расчет за прошлый месяц и учесть сумму взносов этого месяца?

Сложности могут возникать и в связи с тем, что реальная дата подготовки сведений не совпадает с предполагаемой датой установления пенсии. Возможна ситуация, когда на дату подготовки сведений уплата взносов еще фактически не произведена, однако понятно, что на дату установления пенсии взносы будут уплачены. Следует ли отразить в программе и учесть эти суммы взносов?

Ответов на эти вопросы в инструкции по заполнению формы СПВ-1 не содержится. Региональные отделения пенсионного фонда дают следующие разъяснения по заполнению граф "Сумма страховых взносов на страховую часть трудовой пенсии" и "Сумма страховых взносов на накопительную часть трудовой пенсии" формы СПВ-1 (в частности, отделение по Республике Коми в Памятке страхователю по представлению отчетности за 1-ое полугодие 2010 года, размещенной на сайте отделения ПФР):

- в реквизитах "Начислено" - следует отразить сумму начисленных страховых взносов по состоянию на конец месяца, предшествующего предполагаемой дате установления трудовой пенсии застрахованному лицу;

- в реквизитах "Уплачено" - следует отразить сумму уплаченных страховых взносов на предполагаемую дату установления трудовой пенсии застрахованному лицу. Суммы излишне уплаченных страховых взносов не учитываются.

Поясняется также, что суммы страховых взносов, не учтенные по каким-либо причинам на лицевом счете застрахованного лица на момент назначения пенсии, будут учтены при последующем перерасчете указанной пенсии (через 12 месяцев после назначения) либо при корректировке пенсии.

Таким образом, при заполнении сведений о сумме взносов следует исходить из того, что форма СПВ-1 предназначена для возможности учета при назначении пенсии работнику страховых взносов межотчетного периода, и какие суммы взносов будут указаны в форме, такие и будут учтены при назначении пенсии. По окончанию отчетного периода в ПФР будут представлены "полные" индивидуальные сведения по этому работнику, на основании которых будет уточнена информация о сумме взносов. Необходимо, однако, обратить внимание, что сумма начисленных страховых взносов в отчетных сведениях не может быть меньше суммы, указанной в форме СПВ-1. Если выявится такое расхождение, то работодателю необходимо будет представить корректирующую форму СПВ-1.

Подготовка корректирующих индивидуальных сведений

Корректирующие индивидуальные сведения представляются в органы ПФР в случае обнаружения ошибок или неточностей в ранее представленных сведениях.

Для изменения ранее поданных индивидуальных сведений в органы ПФР подаются корректирующие сведения, для полной отмены ранее поданных сведений - отменяющие сведения. Отметим, что если индивидуальные сведения не приняты территориальным органом ПФР в связи с наличием ошибок в представленных документах, то в этом случае следует представить исправленные формы с типом сведений "исходные" и с указанием достоверных данных.

Таким образом, если представленная исходная форма была возвращена работодателю из-за содержащихся в ней ошибок, то взамен нее представляется также исходная форма. Корректирующие формы заполняются, если ранее были представлены недостоверные сведения, тогда корректировка полностью заменяет исходную информацию. Отменяющая форма сдается, если нужно полностью отменить данные, представленные ранее.

Корректирующие индивидуальные сведения за первое полугодие 2010 года и за следующие отчетные периоды представляются по новым формам СЗВ-6-1, СЗВ-6-2, АДВ-6-2, АДВ-6-3. Для корректировки сведений за прошлые периоды (2002-2009 гг.) подаются старые формы СЗВ-4-1, СЗВ-4-2, АДВ-11, т. е., те же, по которым была сдана ошибочная отчетность.

Рассмотрим, как формируются корректирующие индивидуальные сведения в "зарплатных" решениях на платформе "1С:Предприятие 8".

Перед подготовкой корректирующих сведений в программе рекомендуется убедиться, что ранее поданные сведения зафиксированы в информационной базе, т. е. что документы и Опись сведений АДВ-6-2 (до 2010 года - Ведомость уплаты АДВ-11) , с помощью которых были подготовлены исходные сведения, проведены. Если эти документы по каким-то причинам окажутся не проведены, то их следует провести. При проведении документов копии представленных сведений сохраняются в специализированном регистре сведений Архив данных регламентированной отчетности .

При формировании печатных форм или файлов в электронном виде для проведенных документов персонифицированного учета используются данные именно этого регистра. Таким образом, пользователь всегда имеет возможность просмотреть, какие именно данные были переданы. Дополнительно рекомендуется защитить исходные документы от случайного перепроведения флажком Принято в ПФР .

После этого можно выполнять исправление учетных данных. Здесь все зависит от того, какого типа ошибка или неточность была обнаружена в исходных сведениях.

Если это неточность в записях о стаже, связанная с ошибкой, допущенной при ведении учета, например, при регистрации кадрового события была неверно указана дата приема или увольнения, или в информационной базе забыли отразить какое-то событие, например отпуск без сохранения зарплаты, или не верно указали в штатном расписании код особых условий труда и т. п., что повлекло за собой ошибку в индивидуальных сведениях, то следует исправить ошибку в учетных данных: исправить дату в кадровом документе, зарегистрировать отпуск без сохранения зарплаты, указать верный код особых условий труда в штатном расписании и т. д.

Если это неточность, связанная с тем, что какая-то информация стала известна только после подачи сведений, например, в текущем периоде работник представил больничный лист, относящийся к прошлому отчетному периоду, то данные в информационной базе необходимо уточнить, в частности - зарегистрировать период временной нетрудоспособности работника.

Если обнаружена ошибка в начислении страховых взносов на обязательное пенсионное страхование, то необходимо выполнить их доначисление или перерасчет. В этом случае корректирующие сведения персонифицированного учета возможно придется подать вместе с уточненным расчетом по начисленным и уплаченным страховым взносам по форме РСВ-1.

Отметим, что обязанность представить уточненный расчет по форме РСВ-1 возникает у работодателя при обнаружении ошибок, приводящих к занижению суммы страховых взносов (ст. Федерального закона от 24.07.2009 № 212-ФЗ). При обнаружении ошибок, не приводящих к занижению суммы страховых взносов, плательщик страховых взносов вправе представить уточненный расчет, но может этого и не делать.

Необходимо также отметить, что согласно разъяснениям Минздравсоцразвития России (письмо от 28.05.2010 № 1376-19) не требуется подавать уточненный расчет в случаях, если в текущем периоде работодатель обнаружил необходимость удержать с работника выплаты, которые были излишне начислены в прошлых отчетных (расчетных) периодах или если работнику в текущем отчетном (расчетном) периоде доначисляются выплаты за прошлые периоды. Эти случаи не являются обнаружением ошибки в исчислении базы для начисления страховых взносов, поскольку в каждом из указанных периодов (прошлом и текущем) база для начисления страховых взносов определялась как сумма выплат и иных вознаграждений, начисленных в пользу работников именно в том периоде. Исходя из этого можно сделать вывод, что и корректирующие индивидуальные сведения в этих случаях подавать не надо. Однако, на практике, может сложиться ситуация, когда из-за сторнирования начислений прошлых периодов база для начисления взносов по работнику в текущем периоде окажется отрицательной. Отчетность же с отрицательной суммой начисленных взносов ПФР скорее всего не примет, следовательно, подать корректирующие сведения за прошлый период в этом случае, видимо, все же придется.

Есть еще один нюанс, связанный с обнаружением ошибки в сумме начисленных страховых взносов. Если обнаружена ошибка в сумме взносов по какому-либо работнику, то подать корректирующие сведения в этом случае возможно придется на всех работников. Обусловлено это тем, что уплаченные взносы по каждому работнику рассчитываются распределением общей уплаченной суммы пропорционально суммам начисленных по каждому работнику взносов, следовательно, изменение суммы начисленных взносов по одному работнику приведет к изменению коэффициента уплаты и сумм уплаченных взносов для всех работников.

После приведения в порядок учетных данных можно приступать к формированию корректирующих сведений. В программе "1С:Зарплата и управление персоналом 8" для этого можно воспользоваться инструментом-обработкой Подготовка данных для ПФР . В случае подготовки корректирующих сведений документы СЗВ-6, АДВ-6-2 добавляются в список Документы, пачки документов вручную (применяется кнопка Добавить ) - см. рис. 2.

Рис. 2

Сведения по формам СЗВ-6-1, СЗВ-6-2 формируются с помощью документа Сведения о страховых взносах и стаже застрахованных лиц (СЗВ-4, СЗВ-6) (Добавить -> СЗВ-6) .

Для подготовки корректирующих сведений переключатель Тип сведений следует установить в положение Корректирующие , в случае необходимости подать отменяющие сведения - в положение Отменяющие .

Обратите внимание, что по новым правилам при подаче корректирующих (отменяющих) сведений в реквизите Отчетный период необходимо указать отчетный период, в котором подаются сведения. В частности, при подаче корректирующих сведений во втором полугодии 2010 года за первое полугодие 2010 года в реквизите Отчетный период следует установить период 2010 г .

В реквизите Корректируемый период необходимо указать отчетный период, за который производится корректировка сведений.

Например, при подаче корректирующих сведений во втором полугодии 2010 года за первое полугодие 2010 года в реквизите Корректируемый период следует установить период 1 полугодие 2010 г .

Далее необходимо выбрать тип формы: СЗВ-6-1 или СЗВ-6-2, указать категорию застрахованных лиц, к которой относятся сведения. В табличное поле Состав пачки необходимо ввести список работников, по которым требуется уточнить сведения.

Отметим, что при необходимости подачи корректирующих сведений по всем работникам, документы с корректирующими сведениями удобнее ввести копированием исходных документов Сведения о страховых взносах и стаже застрахованных лиц (СЗВ-4, СЗВ-6) , после чего изменить в них тип сведений.

Подготовка отменяющей формы на этом собственно и заканчивается. В корректирующих сведениях необходимо указать новые правильные данные о стаже работников и суммы начисленных и уплаченных взносов на страховую и накопительную часть пенсии. Эти сведения могут быть заполнены автоматически на основании данных информационной базы. Следует учитывать, что сведения в корректирующей форме указываются в полном объеме, а не только исправляемые, т. к. информация корректирующей формы полностью заменяет информацию исходной формы.

Сведения о сумме взносов можно заполнить автоматически по кнопке Рассчитать взносы . Обратите внимание, для корректирующих сведений имеются дополнительные реквизиты В т.ч доначислено , которых нет в исходных сведениях. В этих реквизитах указываются суммы доначисленных страховых взносов за отчетный период на страховую и накопительную части пенсии, в случае если доначисление взносов имело место.

Эти данные используются только для вывода в разделе Сведения о корректирующих (отменяющих) сведениях описи сведений по форме АДВ-6-2, сопровождающей пачки документов СЗВ-6-1 и реестры корректирующих сведений СЗВ-6-2: в разделе выводятся общие суммы доначисленных взносов.

Для перезаполнения записей о стаже по данным информационной базы следует воспользоваться кнопкой Перезаполнить командной панели табличного поля Периоды работы за отчетный период .

Для подготовки описи сведений по форме АДВ-6-2 применяется документ Опись сведений АДВ-6-2 (Добавить -> АДВ-6-2) . В состав описи включаются ранее подготовленные документы СЗВ-6.

Пример

Для подготовки корректирующих сведений в форме обработки Подготовка данных для ПФР в качестве отчетного периода указывается 2010 год. В табличное поле Документы, пачки документов вручную добавляется документ АДВ-6-2, в состав АДВ-6-2 - документ СЗВ-6.

В документе СЗВ-6 (Сведения о страховых взносах и стаже застрахованных лиц (СЗВ-4, СЗВ-6)) указывается тип сведений Корректирующие , в качестве корректируемого периода выбирается 1 полугодие 2010 года. В список Состав пачки добавляется строка и выбирается работница, по которой необходимо подать сведения.

Затем вводятся достоверные данные о суммах начисленных и уплаченных взносов по работнице. Для заполнения сведений по данным информационной базы используется кнопка Рассчитать взносы . Предположим, что отсутствие работницы в июне было зарегистрировано как неявка по невыясненной причине, зарплата за этот период ей не начислялась, соответственно, страховые взносы были исчислены верно, и не нуждаются в корректировке. Тогда в корректирующих сведениях будут указаны те же самые суммы взносов, которые были указаны в исходных индивидуальных сведениях работницы.

Далее вводятся правильные записи о стаже для работницы. Если период временной нетрудоспособности работницы зарегистрирован в информационной базе (с использованием документа Начисление по больничному листу ), то новые сведения о стаже можно сформировать автоматически по кнопке Перезаполнить .

Подготовленные таким образом сведения остается распечатать и/или выгрузить для передачи в ПФР в электронном виде.

После передачи сведений в ПФР документы Сведения о страховых взносах и стаже застрахованных лиц (СЗВ-4, СЗВ-6) , содержащих корректирующие сведения, и Опись сведений АДВ-6-2 следует провести.

От редакции. Описанный в статье порядок подготовки сведений доступен начиная с версии: 2.5.27 конфигурации "Зарплата и управление персоналом"; 1.0.16 конфигурации "Зарплата и кадры бюджетного учреждения".